با سلام و عرض ادب خدمت همراهان گرامی انستیتو ایران نئوویو. امروز با تحلیل کرازی شماره ۲ که سهم دیگری از صنعت کانیهای غیرفلزی می باشد، در خدمتتان هستیم. به نظر می رسد که بیشتر سهمهای این صنعت در اواخر موج نزولی خود می باشند و به زودی راهی صعود خوبی خواهند شد. پس با ما همراه باشید تا به مرور تحلیل هایی از این گروه را تقدیم حضورتان کنیم. امروز دومین سهم از این گروه یعنی کرازی به استحضارتان می رسد. تحلیل قبل نیز تحلیل کفپارس از همین گروه بود.

شرح تحلیل کرازی شماره ۲ :

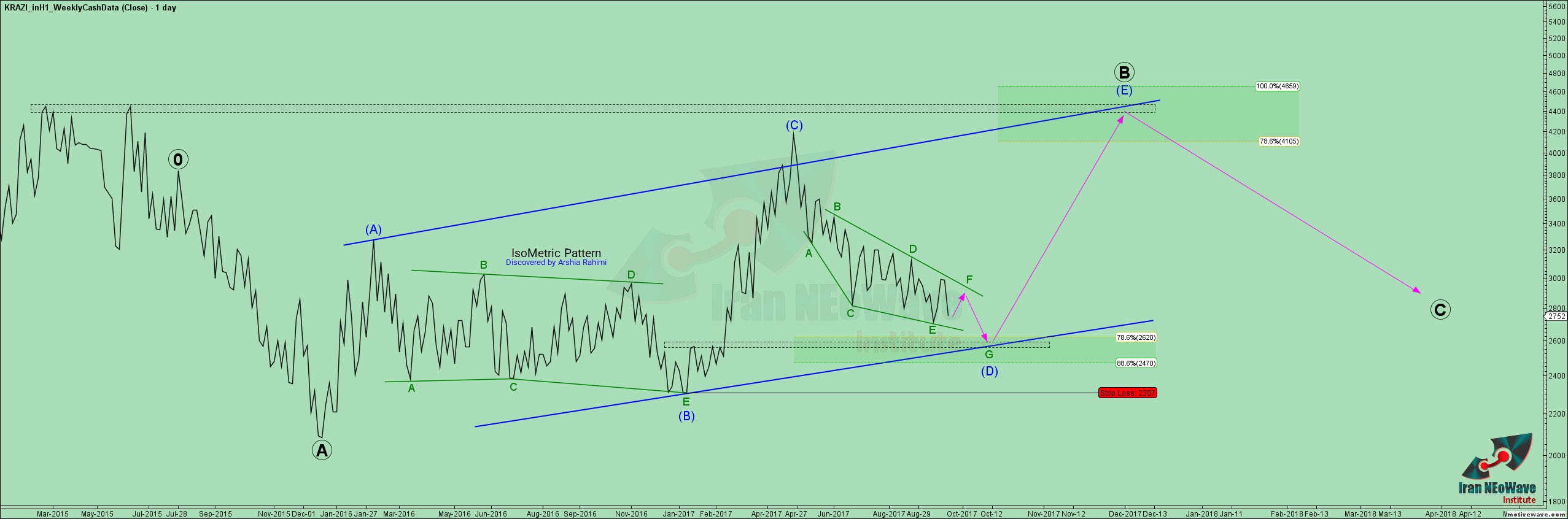

چنانچه از تصویر تحلیل کرازی شماره ۲ پیداست با توجه به مفاهیم پساالگویی نقطه ای را برای شروع شمارش تعیین کرده ایم که با عدد 0 مشکلی مشخص شده است. دراین ناحیه سهم پس از یک رشد شارپ بطور رسمی وارد فاز نزولی خود شد. این موج نزولی که یک ساختار ترکیبی دارد با توجه به ساختاری که دارد شروع یک الگو از مرتبه بالاتر می باشد که با موج A مشکلی مشخص شده است. الگوی مرتبه بالاتر را در حال حاضر بصورت پیشفرض فلت (Flat) در نظر گرفتهایم. اگر بعدها مشخص شود که ساختار موج C بزرگ شتابدار نیست مسلماً ما نیز سناریوی فلت را ملغی دانسته و به دنبال سناریوی مثلث خواهیم رفت.

اما پس از موج A مشکی رنگ طبیعتاً موج B را خواهیم داشت. حال ساختار موج B را چگونه تعیین کنیم؟ خب با بررسی شاخه های متوالی که در این موج ایجاد شده است در مییابیم که تمام این شاخه ها اصلاحی می باشند. بنابراین هرگونه سناریویی که به رخ داد زیگزاگ یا فلت در موج B ختم شود خط خواهد خورد و سناریوی مثلث مطرح خواهد شد که تمام امواجش اصلاحی است و با توجه به طول موجها، قوانین زمانی و قیمتی و پیچیدگی واضح است که این مثلث به احتمال بسیار زیاد مثلث خنثی (Neutral Triangle) خواهد بود و به احتمال کمتر یک دیامتریک. (احتمال زیگزاگ یا فلت به این دلیل خط خواهد خورد زیرا این الگوها دارای امواج شتابداری در ساختار خود هستند که با توجه به اصلاحی بودن شاخه های موج B در این چارت مشخص است که این الگوها در این جا نقشی نخواهند داشت).

چشم انداز پیش رو :

خب اگر فرضیات ما در مورد ساختار موج B در تحلیل کرازی شماره ۲ درست باشد هم اکنون ما در موج D از مثلث خنثیِ ذکر شده قرار داریم که با اتمام شاخه های آن، راهی صعود موج E خواهیم شد که سودی حدود ۶۰ درصد را می تواند نصیبمان کند. اما خود موج D تا اینجای کار به نظر میرسد ساختار دیامتریک (Diametric) داشته باشد و اینطور که پیداست هم اکنون در موج F از این الگو هستیم. طبیعی است که با اتمام موج F نزول کوچک دیگری تا سطوح مشخص شده که موقعیت خرید این سهم می باشد خواهیم داشت. این سطوح حوالی ۲۶۲ تا ۲۴۷ تومان می باشند. هرچه قیمت به این سطوح نزدیک شود ریسک خرید سهم کاهش خواهد یافت. در این سطوح باید مترصد تریگر ماند تا به موقع اقدام به خرید سهم شود. البته افرادی که قصد دارند میزان زیادی سرمایه وارد این سهم کنند باید کم کم دست به کار خرید باشند تا بتوانند حجم مناسبی از سهم را جمع کنند.

ترید در کرازی :

با توجه به مشخص شدن قیمت خرید طبق تحلیل کرازی شماره ۲ حال باید حد ضرر و تارگت تعریف شود که هر دو در تصویر انجام شده است. حد ضرر تحلیل عدد ۲۳۰ تومان می باشد که با توجه به قیمت خرید حدود ۱۰ درصد حد ضررمان خواهد بود. اما حد سود یا تارگت نیز حوالی ۴۱۰ تا ۴۶۵ تومان می باشد که تارگت نرمال می باشد که حدود ۶۰ درصد سود می باشد بنابراین ریوارد به ریسک این پوزیشن ۶ به ۱ خواهد بود که برای یک ترید در این سطح عالی است.

چنانچه عرض شود تارگت فوق تارگت نرمال می باشد و طبیعی است که باید در هنگام صعود سهم احتمالات را قدم به قدم سنجید که مشخص شود آیا سهم به تارگت خواهد رسید یا نه؟ و یا حتی ممکن است احتمالات نشان دهند که سهم تارگت بالاتری را در نظر دارد. هرچه باشد پس از مشاهدهی رشد سهم این موضوعات مشخص خواهد شد.

الگوی ایزومتریک در موج B از B :

یکی از نکاتی که خوب است در این تحلیل مدنظر پیروان نئوویو قرار گیرد الگوی ایزومتریکی (IsoMetric) است که در موج B از B رخ داده است و چنانچه با دقت این ناحیه بررسی شود مشخص است که بر طبق قوانین نئوویو این ناحیه را نمی توان هیچ الگوی دیگری غیر از الگوی ایزومتریک که چند ماهی می باشد آنرا معرفی کرده ایم شمارش کرد. این الگو در بین الگوهایی که جناب گلن نیلی معرفی کرده اند نمی باشد.