با نام و یاد خدای مهربان و عرض سلام و ادب خدمت همراهان گرامی انستیتو ایران نئوویو. با بروزرسانی تحلیل فروی در خدمت شما هستیم تا وضعیت فعلی سهم را از منظر نئوویو بر اساس پیش روی امواج این سهم با شما به اشتراک بگذاریم. با شرح تحلیل فروی شماره ۲ با ما همراه باشید.

شرح تحلیل فروی شماره ۲ :

چنانچه خاطرتان هست در تحلیل قبل فروی ساختار این سهم را به طور پیشفرض یک زیگزاگ در نظر گرفتیم که طبق آن انتظار یک اصلاح کوتاه مدت را در قالب موج 2 از (C) داشتیم و یک سطح حمایتی برای برگشت این موج مشخص کردیم که قیمت 4570 تا 4230 تومان را نشان می داد. اصلاح مذکور شکل گرفت اما زمان این اصلاح بیشتر از میزان مورد انتظار بود که باعث شد نسبت به ساختار امواج این چارت بازنگری هایی انجام دهیم. قابل ذکر است که اصلاح مذکور از سطح حمایتی مشخص شده پایین تر نرفت و شاهد برگشت سهم از همین محدوده بودیم.

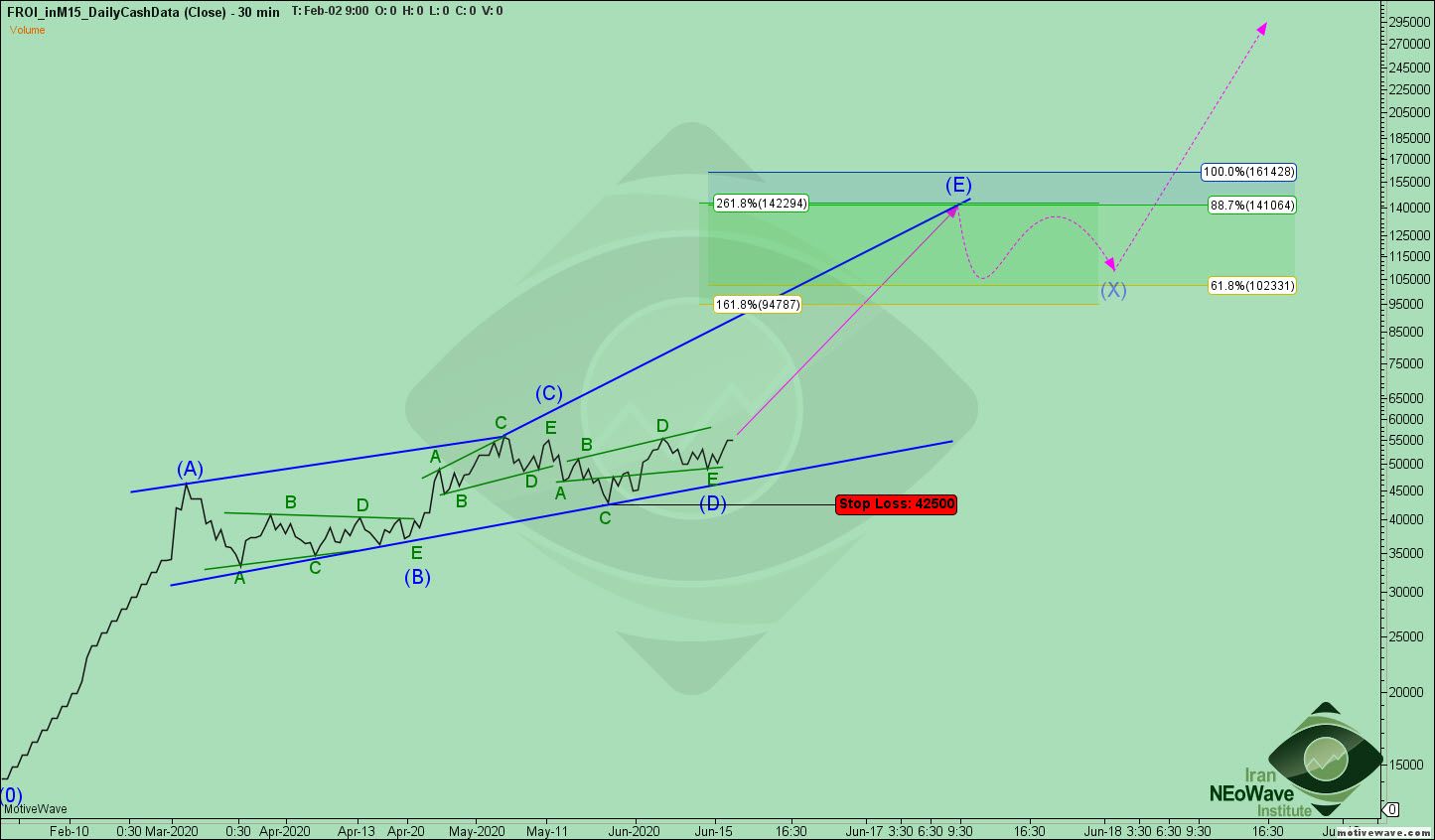

اما در تحلیل فروی شماره ۲ با در نظر گرفتن اصلاح اخیر می توان گفت که به احتمال قوی الگوی سهم یک ایزومتریک یا دیامتریک است که با بریک اوت شدن سطح مقاومتی 5530 تومان این سیگنال قوی صادر شد که الان در موج E این الگو قرار داریم. این ساختار با کانال بندی و لیبل های آبی رنگ مشخص شده است و ساختار امواج داخلی نیز با کانال بندی و لیبل های سبز رنگ تعیین گردیده است.

در تصویر تحلیل فروی شماره ۲ ساختار در نظر گرفته شده برای این سهم یک ایزومتریک است چرا که موج (D) یک ساختار نسبتاً ضعیف است که نشان از وجود قدرت در موج (E) دارد و این قدرت می تواند باعث افزایش قیمت تا سطحی شود که دیگر امکان دیامتریک شدن الگو ضعیف باشد. بنابراین می توان احتمال ایزومتریک بودن الگو را بیش از دیامتریک دانست و به همین جهت در تصویر نیز فقط ساختار ایزومتریک رسم شده است اما در هر صورت بهتر است که احتمال دیامتریک شدن الگو را هم مد نظر قرار دهیم هرچند که احتمال آن کمتر باشد.

چشم انداز پیش رو :

در تحلیل فروی شماره ۲ با توجه به وضعیت شرح داده شده دو تارگت 10000 تومانی و 14000 تومانی در نظر گرفته شده است که انتظار داریم این سهم برای تکمیل موج (E) تا یکی از این تارگت ها رشد نماید. اما از نظر ساختاری رشد سهم تا تارگت دوم می تواند باعث ایجاد تناسب در الگو شود و از طرفی در تارگت دوم همگرایی قوی تری را در سطوح فیبوناچی شاهد هستیم که باعث افزایش اعتبار این تارگت نسبت به تارگت اول می شود.

از نظر زمانی نیز انتظار داریم که این سهم در حدود یک تا سه ماه دیگر به حد سودهای اعلام شده دست یابد که تخمین میزان زمان آن به صورت دقیق تر احتیاج به پیشروی بیشتر امواج دارد.

حد ضرر تحلیل فروی شماره ۲ نیز با پیشروی امواج به سطح 4250 تومان منتقل شده است که در تصویر قابل رویت است اما با تثبیت سهم بالای مقاومت 5530 تومان می توان این حد ضرر را به قیمت 4900 تومان منتقل کرد. با در نظر گرفتن این میزان ریسک در مقابل حد سودهای مطرح شده مشخص است که ریوارد به ریسک خوبی در این تحلیل برقرار است که باعث می شود ترید بر اساس این تحلیل توجیه پذیر باشد.

پس از شکل گیری الگوی ایزومتریک با با احتمال کمتر دیامتریک، انتظار داریم که سهم به ایجاد یک استراحت کوتاه مدت در قالب (X) موج بپردازد و بعد از آن باز هم شاهد صعود بیشتر سهم باشیم اما بهتر است در آن مقطع اجازه دهیم که سهم این موضوع را تأیید کند تا بعد بتوانیم برای امواج بعدی و ترید بر اساس آنها برنامه ریزی کنیم.

امیدواریم این تحلیل مفید بوده و مورد استفاده همراهان عزیز قرار گیرد.