تحلیل نمرینو شماره ۱ | موج شماری ایران مرینوس به سبک نئوویو

فرصت خرید در انتهای الگوی فلت

با نام و یاد خدا و عرض سلام و ادب خدمت شما همراهان گرامی انستیتو ایران نئوویو . در خدمت شما هستیم با تحلیلی از صنعت منسوجات که جزء صنایعی از بورس می باشد که همواره چراغ خاموش حرکت کرده و سودهای خوبی در چند سال اخیر داده است. در این پست تحلیل نمرینو شماره ۱ یا همان کارخانه ایران مرینوس را برای ارائه به شما عزیزان آماده کردهایم. با ما همراه باشید.

شرح تحلیل نمرینو شماره ۱ :

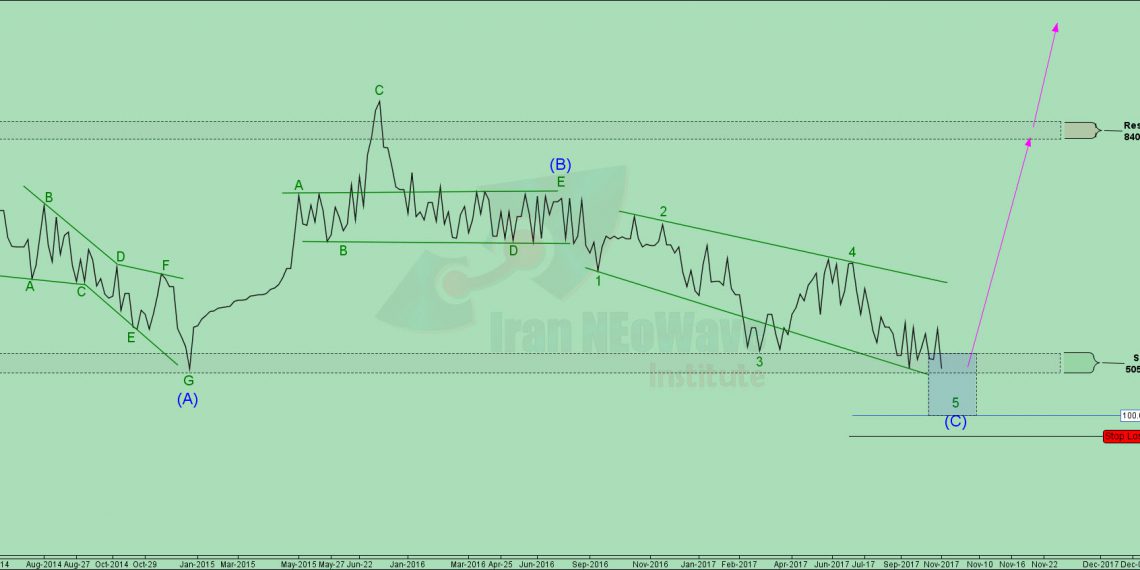

چنانچه در تصویر ملاحظه می شود ایران مرینوس پس از یک رشد شارپ تا حوالی ۸۷۰ تومان متوقف شده و در قالب یک منطقه رنج به استراحت پرداخته است. استراحتی که به نظر میرسد کم کم رو به اتمام باشد و آماده رشدی شارپ شود. اما اگر بخواهیم ساختار این منطقه رنج را تعیین کنیم نیاز است تا ساختار هر شاخه از این اصلاح رنج را در ابتدا مشخص کنیم تا بتوانیم به تجمیع موجی مناسبی دست یابیم.

ساختار شاخه اول :

همانطور که از تصویر تحلیل نمرینو شماره ۱ پیداست شاخه اول از این اصلاح رنج با ایجاد همپوشانیهای متعدد به شکل یک الگوی دیامتریک (Diametric) متوازن درآمده است که بطور کلی ساختار یک الگوی اصلاحی را نشان میدهد و ما آنرا با لیبل (A) آبی رنگ مشخص کردهایم.

ساختار شاخه دوم :

شاخه دوم از اصلاح ایجاد شده در منطقه رنج نیز شواهدی مبتنی بر الگوی مثلث ریورس انقباضی (Contracting Triangle Reverse Alternation) دارد که باز هم یک ساختار اصلاحی را نشان می دهد و خاتمهی آن در سطحی پایین تر از بالاترین سطح قیمتی الگو به پایان رسیده است که ما آنرا با لیبل (B) آبی مشخص کرده ایم. تعیین نقطه پایانی شاخه (B) اهمیت زیادی برای تعیین ساختار موج C و به طور کلی تعیین هویت الگوی اصلاحی منطقهی رنج دارد زیرا اگر بتوانیم شاخه سوم از اصلاح منطقهی رنج را به درستی تعیین هویت کنیم میتوانیم ساختار الگوی درجه بالاتر را تا حد زیادی درست مشخص کنیم.

ساختار شاخه سوم :

و اما در آخرین شاخه از این منطقه رنج نیز با توجه به نقطهی پایانی موج (B) و شروع موج (C) به نظر میرسد یک الگوی ترمینال (Terminal) در جریان باشد زیرا ۵ شاخه هم درجه در این موج نزولی مشاهده می شود که با یکدیگر همپوشانی دارند. اگر الگو صحت داشته باشد هم اکنون در پنجمین موج آن قرار داریم و چیزی به پایان آن نمانده است. همچنین چنانچه در پاراگراف قبل توضیح دادیم اگر شاخه سوم درست تعیین هویت شود پس می توان ساختار الگوی درجه بالاتر را به درستی مشخص کرد، لذا با توجه به ساختار سه شاخهای که آنرا توضیح دادیم میتوان گفت الگوی درجه بالاتر نیز یک الگوی تخت B قوی یا تخت غیرعادی (Strong B-Wave Flat or Irregular Flat) خواهد بود.

چشم انداز پیش رو :

با توجه به توضیحات آمده در بالا و همچنین تصویر تحلیل نمرینو شماره ۱ مشخص شد که هم اکنون در پایان موج C از یک الگوی تخت قرار داریم. حال این الگوی تخت با توجه به حد و حدود آمده در پکیج آموزش صفر تا ۱۰۰ نئوویو برای موج B و C می تواند هم از نوع B قوی باشد و هم از نوع غیر عادی که اندازه موج C تعیین کننده می باشد. اگر الگو بخواهد یک تخت غیرعادی شود باید شاهد یک حرکت استاپ هانتری (زدن حد ضرر معامله گران و مجدد برگشت بالای سطح حمایتی) از سوی بازیگران عمده این سهم و سپس حرکت سهم باشیم و اگر الگو یک تخت B قوی باشد موج C از قیمت های فعلیاش پایینتر نخواهد رفت و باید شاهد بروز تریگر خرید در همین حوالی باشیم.

در هر صورت باکسی آبی رنگ بر روی چارت رسم کرده ایم که می تواند محل خاتمه موج C از الگوی تخت ما باشد و همچنین منطقهای که باید در آن بدنبال رخ دادن تریگر خرید باشیم. این باکس، قیمت ۵۳۰ تا ۴۶۰ را نشان میدهد.

حد ضرر تحلیل ۴۴۰ تومان قرار داده شده است که با توجه به قیمتی که خرید انجام میشود نهایتا ۱۳ الی ۱۴ درصد است. حد سود اولیه سهم نیز طبق تحلیل مرینو شماره ۱ سقف منطقه رنج یعنی حدود ۸۴۰ تا ۸۷۰ تومان می باشد که حدود ۶۵ درصد سود می باشد. همچنین اگر سهم موفق شود این منطقه رنج را بشکند تارگت های بعدی نیز در آپدیت های بعدی اعلام خواهد شد.

ارشیا رحیمی

سالها به دنبال روشی بودم که بتواند حس کمال گرایی ام را در زمینه تحلیل ، اشراف به چارت و در نتیجه تریدهای موفق و کم ریسک پاسخ دهد. نتیجه آن جستجو نئوویو می باشد. روشی که می توانم با افتخار و اطمینان ، به شما همراهان عزیز نیز پیشنهاد دهم.

محصولات

قوانین ارسال دیدگاه

- لطفاً فقط دیدگاهی در رابطه با همین پست بنویسید.

- دیدگاههای حاوی کلمات توهین آمیز حذف خواهند شد و در صورت تکرار، کاربر در سیستم بلاک خواهد شد.

- لطفاً در تایپ دیدگاه خود اصول نگارشی را رعایت نمایید.

- دیدگاه خود را به فارسی بنویسید، دیدگاههایی که با حروف انگلیسی نوشته می شوند بررسی نخواهند شد.

- دیدگاههای حاوی تبلیغ یا بکلینک حذف خواهند شد.

- رعایت ادب و احترام در تعامل با دیگر کاربران در جهت ایجاد محیطی سالم و کارا الزامی است.