با نام و یاد خدای بزرگ و عرض سلام وادب خدمت شما همراهان گرامی انستیتو ایران نئوویو . در خدمت شما هستیم با تحلیل جدیدی از سهم خمهر که از نظر الگویی ساختار زیبایی دارد و به نظر میرسد که وارد مدار صعودی شده باشد. برای شرح تحلیل خمهر شماره ۴ از گروه خودرو و ساخت قطعات با ما همراه باشید.

شرح تحلیل خمهر شماره ۴ :

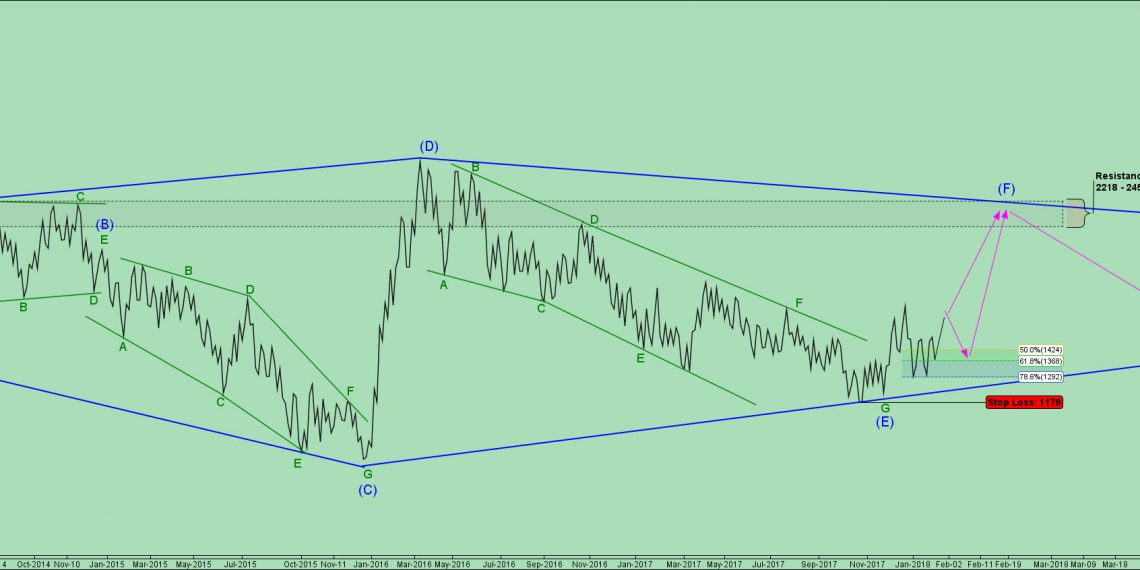

اگر در تحلیل قبل سهم خمهر بخاطر داشته باشید چارت این سهم را در قالب یک مثلث خنثی دیده بودیم، این سهم از قیمت هایی که انتظار حرکت سهم در قالب فاز صعودی را داشتیم تریگر خریدی ایجاد نکرد و باز هم در فاز نزولی خود پیشروی کرد و کف های جدیدی ثبت کرد. این پیشروی تا جایی ادامه پیدا کرد که موج E مثلث با احتساب دقیق ابتدا و انتهای امواج بلندتر از موج C شد که نشانگر ایجاد یک الگوی دیامتریک الماسی (Diamond Diametric) شد.

در تحلیل خمهر شماره ۴ این دیامتریک الماسی زیبا ترسیم شده است که ساختار موجهای درونی آنرا نیز مشخص کرده ایم. این تحلیل در تصویر زیر قابل مشاهده می باشد. چنانچه از تصویر پیداست به نظر میرسد این سهم هم اکنون موج E از دیامتریک مذکور را که خود ساختار یک دیامتریک پاپیونی دارد را به پایان رسانده است و با ایجاد حرکت پسا الگویی برای این دیامتریک وارد موج F شده باشد.

ساختار دیگر موجهای این دیامتریک را می توانید در تصویر تحلیل خمهر شماره ۴ مشاهده کنید.

چشم انداز پیش رو :

اگر تحلیل خمهر شماره ۴ درست باشد پس انتظار ساخت موج F از دیامتریک را در مقطع کنونی داریم. ساختار موج F از این دیامتریک در ابتدای راه قرار دارد و دو سناریو برای حرکت کوتاه مدت سهم در نظر گرفته شده است که با توجه به رخداد هر کدام می توان برای پوزیشن گیری اقدام کرد.

اگر سهم سقف مینور قبل در حدود ۱۶۷ تومان را بشکند باید با ورود به شکل بریک اوت اقدام به پوزیشن گیری کرد و حد ضرر را در ۱۲۹ تومان قرار داد. اما اگر سهم از قیمت های فعلی شروع به عقب نشینی تا سطح فیبوناچی مشخص شده کند (که محدوده ۱۴۲ تا ۱۲۹ تومان را نشان می دهد) می توان با ریسک کمتری اقدام به پوزیشن گیری کرد که در آن صورت حد ضرر همانی خواهد بود که در تصویر مشخص شده است که عدد ۱۱۷ تومان را نشان می دهد. البته در هر صورت شما با تغییر تعداد برگ سهم هایی که قصد خرید دارید باید ریسک هر معامله را در یک عدد ثابت نسبت به کل سرمایه خود نگه دارید.

تارگت یا حد سود نرمال برای موج F حدود ۲۲۱ تا ۲۴۵ تومان می باشد. چنانچه سهم در حوالی این قیمت ها شروع به نشان دادن ضعف کند نشانه خوبی برای خروج خواهد بود. در غیر این صورت باید با سهم همراه بود تا نشان دهد چه عددی را به عنوان هدف نهایی در سر دارد. پس از پایان موج F باید شاهد شکل گیری موج G از این دیامتریک باشیم.

جناب رحیمی این سهم امروز از ساختار دیامتریکال خارج شد در صورت امکان تحلیل این سهم هم اپدیت کنید. باتشکر

سلام

سهم صف خرید است. به نظرم میتونه رشد خوبی کنه ولی واسه معرفی به مخاطب هامون نیاز داریم که سهم پول بک بکنه که بتونیم در قیمت های کم ریسکی معرفیش کنیم.

جناب رحیمی به نظر میاد این سهم موجGوF خودشو تکمیل کرده واماده یه حرکت خوب هست

بله احتمالا همینطور هست. بررسی کنیم تحلیل جدیدی ارائه خواهیم کرد.